Los resultados de YouTube muestran que la bifurcación en la publicidad digital está aquí

Los resultados de YouTube muestran una mayor división entre las empresas de publicidad digital. El cambio de ATT de Apple destaca la importancia de la naturaleza de los datos que se monetizan en su lugar para la posición competitiva de una empresa en el espacio.

Los resultados de ganancias del segundo trimestre se han convertido en una historia de dos ciudades para las empresas de publicidad digital; un grupo que destacó el desafío que enfrentan sus respectivas empresas, y otro grupo que está más enfocado en la oportunidad que se avecina.

Por ejemplo, a pesar de aparecer en los resultados de ganancias del segundo trimestre, el crecimiento de ingresos notablemente más lento de YouTube fue muy notable .

Alphabet Inc. ( GOOG ) ( GOOGL ) atribuyó la desaceleración a los sólidos resultados del segundo trimestre de 2021. También destacaron que la inversión publicitaria de los anunciantes fue la principal razón de la disminución intertrimestral, mientras que el impacto de ATT (seguimiento y transparencia de aplicaciones de Apple) se mantuvo constante . Mi opinión es que los dos últimos factores podrían estar relacionados. La directora financiera Ruth Porat dijo lo siguiente durante la llamada de ganancias :

Observé que hemos visto retrocesos en el gasto por parte de algunos anunciantes que, de hecho, fue el factor más importante en el cambio trimestral, la disminución secuencial en la tasa de crecimiento. Y estamos... que vemos eso como bastante idiosincrásico como dije, parte de su cadena de suministro, parte de su inventario. Y así, solo trabajando en eso... La guerra fue un viento en contra modesto para el crecimiento secuencial y año tras año. El impacto de AT&T, de hecho, se mantuvo relativamente constante, lo hemos dicho durante los últimos trimestres. Entonces eso sigue siendo viento en contra. Entonces, estamos trabajando en eso.

En cuanto a Meta Platforms Inc. ( META ), su negocio de publicidad en realidad disminuyó año contra año por primera vez en la historia. La compañía señaló que la competencia con TikTok fue el principal desafío, seguido de los cambios de ATT de Apple. Aquí está Mark Zuckerberg durante la llamada de ganancias del segundo trimestre :

El segundo desafío que enfrentamos aquí es la pérdida de señal de los cambios de iOS de Apple. Y como he comentado antes, nuestro enfoque aquí es aumentar la comprensión de los intereses de las personas al facilitarles la interacción con las empresas en nuestras propias aplicaciones, ya sea a través de mensajes comerciales, tiendas o nuevos productos publicitarios.

Snap ( SNAP ) ofreció una historia similar, lamentaron una competencia más fuerte (como resultado de los anunciantes que invierten en publicidad).

Sobre cómo contrarrestar el ATT de Apple, el director financiero de Snap, Derek Andersen, dijo que la compañía debe continuar...

...invertir en nuestro negocio de respuesta directa y mejorarlo constantemente con el tiempo. Número uno, estamos mejorando nuestras soluciones de medición propias y de terceros; y dos, a través de una mejor clasificación y optimización que ofrece una mejor optimización para nuestros socios publicitarios y, por lo tanto, un retorno de la inversión publicitaria a lo largo del tiempo; y la tercera se trata realmente de continuar cultivando nuevas fuentes de ingresos en todo nuestro negocio, y hay muchas oportunidades para eso.

Al otro lado del pasillo, Microsoft Corporation ( MSFT ) experimentó un crecimiento de dos dígitos en su negocio de publicidad impulsado principalmente por LinkedIn. La compañía destacó la adquisición de Xandr y el acuerdo con Netflix ( NFLX ) como evidencia del potencial que tiene este segmento de su negocio.

Somos líderes en publicidad digital B2B y seguimos viendo que los clientes nos eligen por su mayor alcance y retorno de la inversión. En términos más generales, a pesar de los vientos en contra actuales en el mercado publicitario, estamos ampliando nuestra oportunidad en publicidad a medida que miramos hacia el largo plazo.

El CEO de Microsoft, Satya Nadella, comentó en la llamada de ganancias del segundo trimestre .

Spotify ( SPOT ) fue más de lo mismo; los ingresos por publicidad fueron más fuertes que las suscripciones, con un crecimiento superior al 30 % (similar a LinkedIn). Y aunque notaron que hubo debilidad en el negocio en las últimas dos semanas, todavía esperaban que el negocio creciera significativamente en el tercer trimestre.

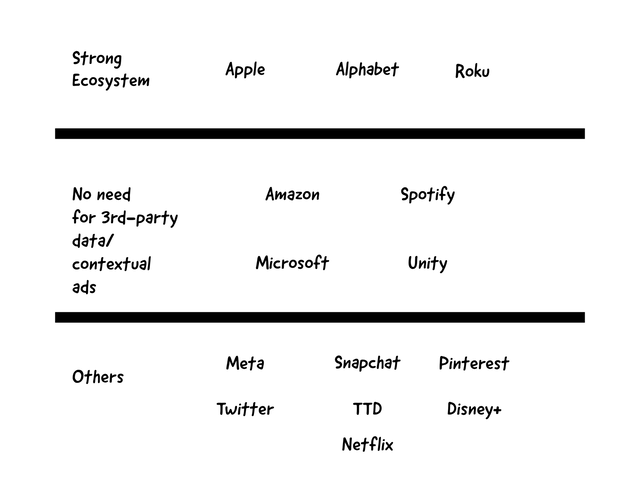

Esa división es bastante curiosa. Si bien puede explicarse por la competencia (a las empresas que compiten con TikTok les está yendo mal; a las que no les está yendo bien), creo que la naturaleza de los datos que se monetizan es igual de importante. Las empresas de publicidad digital a las que les irá bien: 1) controlan el ecosistema de sus datos de origen, 2) no necesitan datos de terceros, 3) confían en anuncios contextuales. Otras empresas digitales que no tienen ninguna de estas características podrían tener un rendimiento inferior.

Mi opinión es que el orden de esas características también importa; las empresas que tienen su propio ecosistema lo harán mejor que aquellas que no necesitan datos de terceros para monetizar los anuncios, quienes a su vez lo harán mejor que las empresas que dependen de anuncios contextuales, y así sucesivamente.

Básicamente, esto coloca a empresas como Apple, Alphabet (particularmente las empresas de búsqueda y Android), Amazon.com Inc. ( AMZN ), Microsoft, Roku Inc. ( ROKU ), Spotify, Unity Software Inc. ( U ) en el segmento de rendimiento superior.

Mientras que otras empresas como Meta, Snap, Pinterest ( PINS ), Twitter Inc. ( TWTR ), The Trade Desk ( TTD ), los servicios de transmisión de empresas como The Walt Disney Company ( DIS ) y Netflix Inc. están en la categoría de bajo rendimiento.

Esto no es necesariamente una sentencia de muerte para el segundo grupo, pero es un marco para que los inversores sigan cómo esas empresas enfrentan sus desafíos para unirse al primer grupo.

El tercio inferior serán los de bajo rendimiento a largo plazo (Creado por el autor)

Debido a que empresas como Apple, Alphabet y Roku controlan su ecosistema, tienen una visión perfecta de los datos de sus clientes, ya sea en sus propias aplicaciones o en las aplicaciones de la competencia que residen en su ecosistema. Por lo tanto, tienen una gran cantidad de datos sobre los cuales tienen control total.

Comparando eso con el grupo inferior, tienen sus propios datos, pero gracias a ATT no tienen una visibilidad completa de sus usuarios, lo que afectó su capacidad de monetización.

Mientras tanto, el grupo medio sufre la misma dificultad de seguimiento que el grupo inferior, pero tienen todos los datos que necesitan. Por ejemplo, Unity solo necesita saber que un usuario juega al juego móvil x para anunciarle el juego móvil y. A Unity no le importa lo que dicho usuario esté haciendo en otras aplicaciones.

Esto debería dar como resultado que el grupo superior obtenga más participación de los inferiores, lo que debería traducirse en mayores rendimientos de las acciones.

El misterio de Roku

Las acciones de Roku se desplomaron por completo después de los resultados del segundo trimestre. Si bien los ingresos por publicidad crecieron un 26 por ciento comparativamente alto en comparación con el resto de las empresas mencionadas en el artículo (respaldando mi tesis de que los diferentes tipos de datos tendrán ventajas de monetización inherentes), la gerencia advirtió sobre la desaceleración de los ingresos por publicidad durante el resto del año. Esto realmente no debería suceder basado en la idea de que los datos propios de Roku deberían ser muy valiosos para los anunciantes.

Una explicación podría ser que, a corto plazo, la posición del producto publicitario de una empresa en el embudo determinará su desempeño. Los anunciantes digitales que están más cerca de la parte inferior del embudo demostrarán ser más pegajosos. En otras palabras, cuanto más cercana sea la distancia entre el anuncio y el usuario que compra el producto, mejores serán los ingresos publicitarios de una empresa en este punto del ciclo. Esto explicaría la asociación de Roku con Walmart ( WMT). Esto también significaría que los presupuestos publicitarios asignados a Amazon.com y la búsqueda de Google probablemente sean más resistentes que los asignados a YouTube, por ejemplo, dado que la intención de compra de los usuarios en los dos primeros es mucho mayor que la del usuario que ve YouTube. También es consistente con el desempeño de los tres productos en el tercer trimestre. Dado que Roku es más un producto de la parte superior del embudo, eso podría explicar por qué se están recortando los presupuestos de publicidad asignados a él.

Esto también indica que a las empresas que tienen productos publicitarios en todo el embudo les irá mejor que a otras que no los tienen. Amazon, por ejemplo, puede combinar datos de Twitch (parte superior del embudo) con Amazon.com (parte inferior del embudo). Alphabet puede hacer lo mismo con YouTube y la búsqueda.

Implicaciones para Netflix

Netflix anunció recientemente que se asociará con Microsoft en anuncios.

Anteriormente expresé mi desaprobación de que Netflix agregue un nivel de publicidad:

desea un nivel que atraiga a los no suscriptores/de alta rotación a suscribirse y, al mismo tiempo, evite la canibalización del negocio de suscripción de $ 20 por mes. Eso parece difícil de hacer.

Es un poco más tranquilizador para Netflix que tanto Hulu como Discovery+ ganen más en su nivel con publicidad que en el premium.

El otro problema que trajo Netflix en el segundo trimestre es que su oferta publicitaria tendrá muchos de los desafíos que enfrentan las "otras" compañías. Es poco probable que los datos que tienen sobre sus usuarios (principalmente datos de audiencia) sean atractivos por sí solos para los anunciantes en el entorno actual. Netflix también es el tipo de producto más adecuado para la publicidad en la parte superior del embudo, que es poco probable que funcione bien a corto plazo. Esto también se aplica a Disney+ y Warner Bros. Discovery ( WBD ).

A más largo plazo, la empresa puede abordar eso entrando en el comercio, pero por ahora parece que su producto publicitario nacerá en el ojo de la tormenta.

Conclusión

Las ganancias del segundo trimestre arrojaron algunas ideas interesantes sobre los futuros ganadores y perdedores en los medios digitales. A las empresas que no necesitan datos de terceros probablemente les irá mejor que a las que sí lo hacen a largo plazo. A corto plazo, es probable que las empresas que tienen productos publicitarios en la parte inferior del embudo (o que cubren todo el embudo, como Alphabet y Amazon) obtengan mejores resultados. Los inversores deberían centrarse en comprar aquellos que etiqueté como de mejor rendimiento, pero también vigilar cómo los de bajo rendimiento intentan mejorar su oferta, ya que podrían volverse invertibles en ese escenario.